曾律师谈“票据那些事儿”——假如你收到一张票,应该审核什么?

作者|中世财税法团队 曾旖旎

编辑|王钰

来源|重庆中世律师事务所

曾律师虽然转行了,但是票据市场不管是跌宕起伏还是波澜不惊,都密切关注之,就像一位离家的少年,不管走多远,总有一根线连接着,我与梦开始的地方……

想起2014年刚入行票据圈,是做票据审验,在纸票年代“肩挎审验仪”、“手拉行李箱”、“航旅纵横是最爱”、“各大机场像我家”,全中国都是我们的战场!估计这辈子80%的飞行里程都镌刻在了那个年代。2016年以后,中国人民银行《关于规范和促进电子商业汇票业务发展的通知》(银发【2016】224号)现世,我们终于可以卸下行囊,迎来了电票的春天。现在回想8载时光所学、所做,一是感慨,二是总结。于是乎,想写写假如你收到一张票,应该审核什么?

曾律师本以为到了2020年市场上出现的票据纠纷多为电票,没想到很多小伙伴代理的案子却以纸票居多,因此,作为收票企业,可能大家也会关注纸票的风险点。

(一)票据真伪

票据可以“当钱花”,所以,你拿到一张纸质商业汇票首先要做的就是鉴别真伪,就像你鉴别纸质人民币是否为真钞一样。银行在办理贴现和转贴现时会使用专业的“票据审验仪”并配备专业“票据审验”人员进行票据真伪的识别,但一般企业可能不会有“票据审验仪,也不会配备专业的“票据审验”人员,那么,企业在收到背书转让的票据后应该如何鉴别票据真伪呢?

1.摸手感。商业汇票跟人民币一样,由国家专门印钞厂印制,其手感跟人民币相似,但比人民币略厚。

2.看金额和票号是否被涂改。这个肉眼看不出来,需要票据审验仪才能鉴别。建议处理对策:双方背书转让时应签署《贴现协议》,贴现协议中明确:“若存在金额和票号被涂改情形,前手应按照被涂改后的票面金额等额赎回”。

(二)票面信息

1.注意三种会导致“票据无效”的情形:

(1)票据的七大必须记载事项:a.表明“汇票”字样、b.无条件支付的委托、c.确定的金额、d.付款人名称、e.收款人名称、f.出票日期、g.出票人签章。缺其一者票据无效。

(2)票据金额的中文大写和数码同时记载,二者必须一致;不一致的,票据无效。

(3)金额、日期、付款人名称不得更改,否则票据无效。

2.出票人签章为出票人在银行预留的印鉴,一般为“财务专用章+私章”或“公章+私章”。

3.“出票日期”和“汇票到期日”以大写标注。

(三)票据背书

1.背书连续性“斜着看”

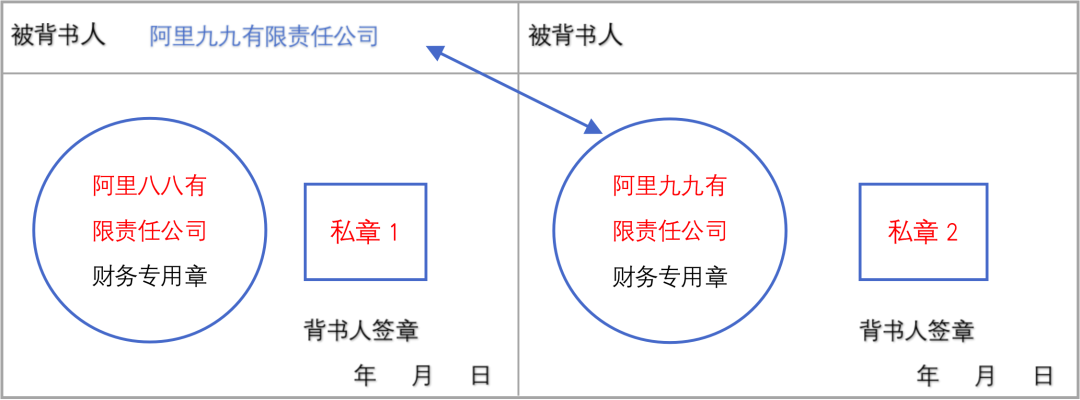

首先需要理解:“背书人”为“前手”、“转让人”,“被背书人”为“后手”、“被转让人”。第一手背书人(即为“阿里八八有限责任公司”)为票面信息中的收款人,前手的“被背书人”(左边一栏中的“被背书人”阿里九九有限责任公司)与后手的“背书人”(右边“背书人签章”一栏中的圆章名称)是一致的,此为背书连续性“斜着看”。

2.背书不得附条件,附条件的,所附条件不具有汇票上的效力。所以,一般票据背书中只能看到如图所示的情形。

3.不能将汇票金额的一部分背书转让,或者将汇票金额分别背书转让给两人以上。

2、电子商业汇票

(一)谨防“代理接入”票据

“代理接入”是指部分中小银行由于自身系统开发相对滞后,无法与人民银行的ECDS系统实现直连,通过接入一些大行的商业汇票系统从而开具商票的行为。此种开票行为的风险点在于容易误将以中小银行为承兑人的电票当做大行承兑的电票,由于中小银行的偿付能力往往低于大行,加之以往爆发的案件中出现过中小银行的同业账户被票据中介掌控和操作的情形,因此,一旦贴现资金被挪用,可能会引发无法兑付情形。

实践中,“代理接入”开具的商业承兑汇票票面信息中往往呈现出“出票人开户银行”一栏与“承兑人信息开户行名称”一栏信息内容不一致的情形,此时,应仔细审核“承兑人”资质,若为小银行,建议审慎买入。企业在接受前手背书转让的过程中应格外留意,不要误将“付款人的开户行”当做“付款人”。

同时,作为提供ECDS系统接入服务的接入机构,应严格按照《人民币结算账户管理办法》及《关于加强银行业金融机构人民币同业银行结算账户管理的通知》(银发 【2014】178号)关于开设同业账户的要求,“对电子签名认证证书申请者的身份真实性负审核责任”、“对通过其办理电子商业汇票业务客户的电子签名真实性负审核责任”、 执行“法定代表人面签程序”。

(二)谨防“伪假票据”

1.什么叫伪假票据?

2020年2月27日发布的《上海票据交易所处置伪假票据操作规程》第二条对伪假票据进行了界定,主要包括三类:

(1)票据业务主体名称恶意记载为其他单位名称的电子商业汇票;

(2)冒用其他单位身份开立账户并通过该账户作出票据行为的电子商业汇票;

(3)经有权机关认定的其他伪假电子商业汇票。

2.买入之前应该怎么做?

针对商业承兑汇票,在防范买入“冒名开立”、“虚填承兑人”等风险票据事件时,买入者应作相应查询:

(1)票据持有人、任意背书人是否为市场黑名单内的企业,若是,审慎买入。

(2)票据持有人、任意背书人是否为国家企业信用信息公示系统“经营异常”和“严重违法失信”企业,若是,审慎买入。

3.发现伪假票据后应该怎么做?

(1)保留相关证据材料,向经侦报案;

(2)若为涉假票据当事人,则其开户机构应在发现伪假票据后的24小时内报告上海票据交易所,并向票交所申请锁定该票据;

(3)若为其他票据当事人,则通过其开户机构及时通知涉假票据当事人开户机构并报告上海票据交易所,并向票交所申请锁定该票据。

(三)谨防“被骗取出票保证”

在电票系统的业务规则设计中,为提升出票人的信用,完成出票登记的票据,可在向承兑人提示承兑前,先行进行出票保证。出票保证完成后,保证人作为出票人的连带债务人对持票人承担连带责任。不法分子利用部分企业不完全了解该系统特性及相关规则误导企业签收票据。

在上海票交所2020年3月4日发布的《关于“保证待签收”电子商业汇票的风险提示》中谈到,票据市场上出现不法分子偷换票据“签收”的概念,将尚未经承兑的“银行承兑”票据,通过发起“保证申请”的方式“卖”给企业。由于接收企业未仔细鉴别提示签收的申请类型,导致其产生资金损失及因为提供保证承担票据保证责任。

因此,接收企业一定要擦亮眼睛,看清提示签收的申请类型,鉴别是“保证申请”还是“背书转让”,否则,就要承担保证责任。

(四)谨防“不可转让”票据

根据《票据法》规定,背书人在汇票上记载“不得转让”字样,其后手再背书转让的,原背书人对后手的被背书人不承担保证责任。

因此,签收票据前一定要在审核背书的同时,一并审核该票据是否记载为“可转让”字样,若原背书人(“前手的前手”)记载了“不得转让”字样,则原背书人将不对你承担保证责任,即你丧失对原背书人的追索权。

3、结语

有同业小伙伴问到:再遇“包商事件”怎么办?曾律师的建议是:就像把控贷款的第一还款来源一样,不要太过寄希望于第二还款来源,作为票据权利,首先要把控好第一顺位的权利行使对象资质,即对承兑人/付款人的付款请求权,因此,买入票据前从严审核承兑人/付款人的资质是关键。

写到最后,分享给大家:一个今天胜过两个明天,做好当下,做好自己,做好风险管控。